当記事では、事業を売却したい法人様、個人事業様、向けに、会社を売る方法について解説しております。

「事業再編もかねて今の事業を売却したい」

「バイアウトを目指して事業を育てていて会社を売る方法を理解しておきたい」

「後継者がいないので会社を売りたい」

といった方のために、会社を売る方法について解説し、疑問にお応えしたいと思います。

- 1. 会社の売却額の相場は?

- 2. 中小企業のM&Aの状況

- 3. 会社売却の注意点・デメリット

- 3.1. 買取先を見つけるまで相当な時間がかかるケースがある

- 3.2. 割安で売却させられるケースも

- 3.3. 従業員、雇用のトラブルになるケースも

- 3.4. 競業避止義務を負う

- 4. 会社を売りたくなったら?どのような方法・手順・M&Aの具体的な流れは?

- 4.1. M&A仲介会社と契約後の流れは?

- 4.2. 会社を売る方法の形態

- 4.2.1. 1.株式譲渡

- 4.2.1.1. 非上場会社の株式譲渡プロセス

- 4.2.1.2. 上場企業の株式譲渡プロセス

- 4.2.1.3. 株式譲渡のメリット

- 4.2.1.4. 株式譲渡のデメリット

- 4.2.2. 2.事業譲渡

- 4.2.2.1. 事業譲渡のメリット

- 4.2.2.2. 事業譲渡のデメリット

- 4.2.2.3. 会社分割のプロセス

- 4.2.2.4. 会社分割のメリット

- 4.2.2.5. 会社分割のデメリット

- 4.2.2.6. 会社分割と事業譲渡の違いは?

- 5. 会社売却にかかる税金について

- 5.1. 個人の株式譲渡による会社売却にかかる税金

- 5.2. 法人の株式譲渡による会社売却にかかる税金

- 5.3. 事業譲渡による会社売却にかかる税金

- 5.3.1. 譲受側の税金

- 6. 会社売却・事業譲渡に関するよくある質問・FAQ

- 7. 会社を売りたくなったらお気軽にご相談を

会社の売却額の相場は?

本題に入る前に、会社の売却価額の相場を見ておきましょう。

会社の売却額は一般的に

会社の時価総額+営業利益の2年~5年分が相場になります。

(参考:会社売却のための弁護士 会社売却の相場・税金・従業員の取り扱い)

会社の時価総額ですが、貸借対照表の純資産の金額とは一致しない場合もあります。

時価評価されていない土地等の固定資産がある場合は、専門家を通じて、時価算定してもらう必要があります。(財務デューデリジェンス)

ですが、そういった固定資産を持っていない場合は、基本的には純資産の金額が時価総額の数字となります。

また、売上の変動が激しいビジネス、リスクのあるビジネス(ネットビジネスや風営法等、外部環境の影響を受けやすいビジネス)は、営業利益の2年分以下で算定されるケースもありますので、注意が必要です。

参考サイト

中小企業のM&Aの状況

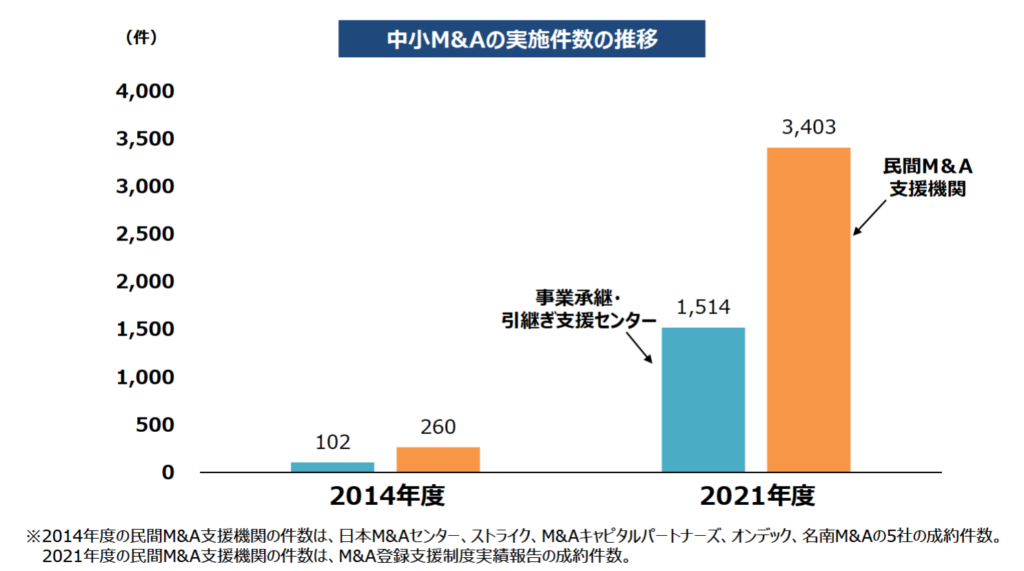

また、経済産業省「「中小M&A推進計画」の主な取組状況」(2023年8月)によると、国内の中小企業のM&A実施件数は大きく増加しており、2014年度は民間のM&A機関によるM&Aは260件であったのに対して、2021年度は3,403件と大きく伸ばしています。

経済産業省「「中小M&A推進計画」の主な取組状況」(2023年8月)より抜粋

M&A仲介業者もネットでのマッチング業者を利用するケースが増加しています。(バトンズ等)

中小企業のM&Aでは、従業員の雇用の維持、事業の成長の他、後継者不足による事業売却、M&Aを行うケースが多いようです。

一方、買取企業(譲受企業)では、売上シェアの拡大、新規事業への参入、人材や技術ノウハウの獲得を目的として、買収するケースが多くなっています。(参考:中小企業の経営資源集約化等に関する検討会 取りまとめ)

会社売却の注意点・デメリット

会社を売ることで、いわゆるバイアウト、これまで携わってきた事業をキャッシュに変え、経営を卒業することができます。また、後継者がいない会社を維持することができたり、経営悪化している事業を助けてもらい、雇用を維持することができるといったメリットもあります。

ただ、会社を売るのは以下のような注意点、デメリットもあります。

買取先を見つけるまで相当な時間がかかるケースがある

優良な企業、引く手あまたな事業であれば、すぐに買取先は見つかると思いますが、属人的な専門的な業種、引継ぎが難しい事業や経営が悪化している事業の場合、当然ながら買取先を見つけるのにも、時間・工数がかかります。

売却が成立するまでは全て無料で行ってくれるM&A仲介会社もありますが(その場合、大手企業、売却価格が大きなると想定される企業しか相手にされないケースも)、着手金、顧問料が必要な仲介会社の場合は、コストもかかります。

また、交渉も多方面、多岐にわたり、多くの時間を浪費する可能性があります。事業売却は根気よく行う覚悟が必要です。

割安で売却させられるケースも

M&A、会社売却の価格は、なかなか相場がわかりづらいものです。業種によって売却価格の相場も様々です。

また、悪質なM&A仲介会社の場合、希望額よりもっと高く売れることを知っておきながら、それを隠し。

努力で、売却価格を上げることができれば、その分は50%貰うといって、うまく搾取されるケースもありますので、注意が必要です。

M&Aの相談は1社だけではなく、数社に依頼することがおすすめです。

従業員、雇用のトラブルになるケースも

会社売却の方針をしっかりと周知させておかないと、事業が売却されることを知った従業員が反発したり、ストライキ、離職を起こすケースもあり得ます。人的資源が流出してしまうと、買取企業も買収を敬遠してしまいます。

交渉の中途で、そのようなケースが起きてしまうと、交渉が破綻してしまうケースもありますので、注意が必要です。

競業避止義務を負う

競業避止義務とは、売却した事業と同一の事業をしてはならないという決まりです。事業売却後、同一の事業を売却した企業が始めてしますと、ビジネスが競合してしまいます。売却企業は買収企業のノウハウも持っているわけですから、買収企業にとっては不利益となります。

こういったトラブルを防ぐために、M&Aの契約書には競業避止義務を明記するのが一般的です。また、会社法上の事業譲渡をするケースでは、会社法21条に20年間同一事業を行ってはいけない(特約を付すことで30年まで有効)と競業避止義務が明記されています。

会社を売却して、また同じ事業を始めようと考えているのでしたら、それは義務違反となりますので注意が必要です。損害賠償請求時、事業の差し止めとなる可能性があります。

会社を売りたくなったら?どのような方法・手順・M&Aの具体的な流れは?

では、会社を売りたくなった場合、どのようにすればいいのか、具体的に見ていきましょう。

主に売主様側の目線で解説させていただきます。

- 社内でM&Aを検討・決定

- M&A仲介会社、もしくは、会計事務所等に相談

- アドバイザリー契約

- マッチング・交渉

- 必要に応じて財務・法務デューデリジェンス

- 成約クロージング

社内にて会社売却の意向が固まり、会社の売却を検討している場合、まずは、当社のような専門のM&A仲介会社や、公的な機関である「事業承継・引継ぎ支援センター - 中小機構」や顧問税理士や会計士等に相談するのが一般的な流れです。

自社の状況を分析し、売却可能性を診断。その後、買い手企業を探し、マッチング、交渉を進めていく形になります。

会計事務所、税理士事務所等でもM&Aは行われていますが、当社のようにM&Aを案件化からマッチング、クロージングまで責任をもってフォローしてくれるM&A専門事業者に依頼するのがおすすめです。

M&A仲介会社と契約後の流れは?

M&A仲介会社との契約が完了すれば、実際にM&Aに向けて動いていきます。

例えば弊社の場合は、M&Aの流れは以下のようになっています。

M&A成約までの流れ

(売り主様向け)

このような流れで、M&Aは行われます。お問合せいただいた会社様と弊社スタッフによるヒアリングで売却企業様の状況、今後の流れ等をご説明させていただきます。

まずは、会社を売却することができる状況なのか、売却希望額、条件等についてお話しさせていただければと思います。

また、会社を売る方法も形態も分かれています。以下、解説します。

会社を売る方法の形態

- 株式譲渡

- 事業譲渡

- 会社分割

会社を売る方法の形態は主に以上の3パターンによる方法になります。

1.株式譲渡

「株式譲渡」とは、会社の所有権を変更する方法の一つで、会社の株式の全てまたは一部を別の個人や法人に譲渡することを指します。これにより、会社の経営権も新しい所有者に移ります。

資産、債権・債務、取引先との契約、許認可関係、従業員の雇用等はそのまま引き継がれます。

事業譲渡とは異なり、会社の経営権も譲渡企業に移ります。事業譲渡と比較すると手続きは簡易になります。

また、上場会社の場合と非上場会社の場合では手続きが異なります。

以下に、上場会社の場合と非上場会社の株式譲渡のプロセスを説明します。

非上場会社の株式譲渡プロセス

多くの会社は株式に譲渡制限をかけているので、非公開会社(非上場会社)となります。

STEP

株式譲渡制限の有無を確認する

まず、譲渡企業の定款に「株式譲渡制限」が付されていないかを確認します。定款内に「株式の譲渡制限に関する規定」という項目があります。多くの場合、取締役会の承認が必要等、譲渡制限がかかっています。会社の営業時間内であれば、定款が閲覧できます。また、定款謄本の交付を求めることもできます。(会社法第31条第2項第2号)

STEP

株式譲渡承認請求

株式譲渡制限がある会社には「株式譲渡承認請求書」会社に対しその譲渡を承認するか否かの決定をするよう請求することができます(会社法136条)会社は請求のあった日から2週間以内に株主に通知する必要があります。ん。2週間以内に通知がなければ承諾したとみなされます。

STEP

株主総会または取締役会で承認

取締役会、設置していない場合は株主総会で、株式譲渡承認手続きを行います。承認された場合等、決定内容の通知は2週間以内に行います。

STEP

株式譲渡契約の締結、財務デューデリジェンス

株式譲渡承認手続き完了後、デューデリジェンス等の手続きを経て、売却価格の算定をします。 「株式譲渡契約書」を作成し、締結します。

STEP

名義書換請求

株式譲渡が完了し、株主の名簿の変更「名義書換請求」を行います。

STEP

決済処理・支払

株式譲渡が完了し、譲受企業は譲渡企業へ支払い・決済処理を行います。以上で会社売却手続きは完了です。

上場企業の株式譲渡プロセス

上場企業の場合、TOB(株式公開買い付け)、MBO(マネジメント・バイアウト)、市場買い付け等の方法があります。

上場企業の会社売却は主にTOBの手法がとられます。以下、流れを解説します。

STEP

公開買付開始公告

TOBをする場合、まず、公開買付開始公告を行います。「公開買付者の氏名」や「買付けの目的」「価格」「買い付け予定株数」等をEDINET、日刊新聞紙掲載で公告します。

STEP

公開買付届出書を提出

次に「公開買付届出書」を内閣総理大臣に提出します。公告を行った日に行います。公開買付者の名称や目的、価格等を記載。(参考:M&Aの手続き・法令)

STEP

STEP

対質問回答報告書の提出

買収企業から質問があった場合は質問に対する回答を5営業日以内に内閣総理大臣に提出します。

(金融商品取引法 第27条の10)

STEP

公開買付成立の公告・TOB完了

買収企業から質問があった場合は質問に対する回答を5営業日以内に内閣総理大臣に提出します。

(金融商品取引法 第27条の10)

株式譲渡のメリット

株式譲渡のメリットは主に以下です。

- 債権者保護手続きや公告が原則不要で、会社売却の方法としては手続きは簡便

- 事業を存続することができる

- 株式売却で譲渡側の経営者がバイアウトすることができる

- 事業譲渡より税金が抑えられる(20.315%)(参考:株式等を譲渡したときの課税|国税庁)

株式譲渡のデメリット

一方、株式譲渡には以下のデメリットがあります。

- 一部の事業だけを切り離すことができないので、資産を残したい場合、再度買い戻し手続きが必要になる

- 不採算事業がある場合、譲渡価格が下がってしまう

- 譲受企業側では負債も引き続きされるデメリットがある。簿外負債があるケースもある

- 譲渡企業の株式所有者が多人数の場合、交渉が難航、全株式を取得できない場合もある

2.事業譲渡

事業譲渡は譲渡企業の事業の一部、または全部を譲渡することを言います。

譲渡する事業の対象を選ぶこともでき、資産、負債の引継ぎも自由に行える点がメリットです。事業売却企業を存続させたい場合にも適しています。

一方、全部譲渡や一部譲渡等、手続きが異なり、煩雑であるという点がデメリットになります。

以下、事業譲渡の流れを解説します。

STEP

事業譲渡の準備・計画書の作成

売却企業は自社の状況、事業売却の目的、どの事業を売却するのか、等の計画を立てます。顧問会計士やM&Aコンサルタント等と進めることが一般的です。

STEP

選定と交渉

M&A仲介会社等を通じて、譲受企業を選定します。主にノンネームシート(M&Aの概要をまとめた匿名の資料)をM&A仲介会社を通じて公表し、買い手企業を探します。買い手企業が見つかれば、秘密保持契約、条件の交渉、経営者面談を行い、交渉を進めていきます。

STEP

意向表明書・基本合意書交付

交渉がまとまれば、譲渡企業は「意向表明書」を譲受企業へ交付します。会社法で定められた手続きではありませんが、トラブルを回避するために作成されることが一般的です。法的に成約が確定したわけではありません。

STEP

デューデリジェンス(DD)・最終交渉

売却事業の価値の算定(財務デューデリジェンス)、法的リスクの算定(法務デューデリジェンス)等を行います。M&A仲介会社を通して、会計士や弁護士に依頼することが一般的です。DD完了後、資産価値、法的リスク等を加味し、最終的な条件交渉を行います。

STEP

取締役会の決議・事業譲渡契約の締結

交渉がまとまれば最終的に売却企業の取締役会で承認を得ます。承認後、事業譲渡日程表、事業譲渡覚書等を作成し、事業契約の締結に進みます。必要に応じて、公正取引委員会への届出、内閣総理大臣への臨時報告書の提出、株主への通知、公告等を行います。

事業譲渡のメリット

事業譲渡には以下のメリットがあります。

- 会社を存続させたまま事業の一部を譲渡することができる

- 資産や従業員等を維持できる

- 後継者問題を解決できる

- 買い手にとっても必要な事業だけを承継することができる

- 負債を引き継がないで承継することもできる

- のれん相当額を償却することができ、節税にもつながる

複数の事業があり、手一杯な状態、一つの事業に集中したい場合等、事業譲渡がおすすめです。

事業譲渡のデメリット

一方、デメリットは以下の通りです。

- 取引先や従業員等との契約、株主総会等、煩雑な手続きが必要

- 譲渡企業は20年間同一事業をすることができない(競業の禁止:会社法第21条)

- 譲渡益には税金がかかる

- 買い手側も取引先や従業員との契約、不動産登記等、煩雑な業務が多い

どうしても手続きに手間がかかります。この点は、専門のM&A仲介業者と連携して行うことで、解消はされますが、費用がかかります。

会社分割のプロセス

最後に、会社分割のプロセスについて解説します。会社分割は事業の有する権利義務を一部、または全部を他の会社に承継させるといった手法です。新規の会社であれば「新設分割」、既存の会社に承継する場合は「吸収分割」と言われます。

STEP

交渉、分割計画書の作成

新設分割の場合は分割計画書の作成が必要になります。(会社法757条、762条)

新設会社の商号や目的、定款、役員の名称等、分割対価、資本金等、必要な事項を盛り込み作成します。

STEP

必要書面の据え置き

会社分割する分割会社は必要書面を設立会社の設立日以後6ヶ月を経過するまでの間、本店に据え置く必要があります。分割契約・分割計画で定めた事項を書面または電磁的で備え置きます。(会社法782条1項、794条1項、803条1項)また、労働者への事前通知も行います。

STEP

株主総会における承認決議

原則として、会社分割する分割会社、承継会社は株主総会で分割契約・分割計画の承認を受けます。(会社法 783条1項、795条1項)

また、新設分割に反対する株主は株式買取請求権を行使することができます。債権者は新設分割に対して異議を述べる権利があります。

STEP

会社分割の効力発生・登記

定められた期間経過後、会社分割の効力が発生します。その後、登記申請を行います。「代表取締役の印鑑登録証明書」や「新設分割計画書」「新設会社の定款」等、定められた事項を登記します。効力発生日から2週間以内に登記をする必要があります。

会社分割のメリット

会社分割には以下のメリットがあります。

- 一部の事業のみ譲渡することが可能

- 対価が現金でなく、株式でも良いため、資金を準備しなくてもいい

- 従業員から個別に同意を得る必要もなく、契約手続きが事業譲渡等と比べ簡易

- 資産を包括的に承継した場合は消費税の課税対象にはならない

会社分割のデメリット

一方、会社分割には以下のデメリットがあります。

- 債務、簿外債務を引き続く可能性がある

- 税務上の取扱いが難しい

- 取得対価の株式の現金化が難しい

- 株主総会等、手続きに手間がかかる

会社分割と事業譲渡の違いは?

会社分割と事業譲渡の違いは以下の通りです。

- 事業譲渡は取引法上の契約であるのに対して、会社分割は組織再編行為になる

- 事業譲渡は債権者保護手続きが不要であるのに対して、会社分割は原則的に債権者保護手続きが必要

- 事業譲渡は個別に従業員との雇用契約をしないのに対して、会社分割は原則不要(包括承継)

- 事業譲渡は消費税が課税され、不動産所得税がかかりますが、会社分割は要件を満たせば消費税は非課税で、不動産所得税も非課税となり、軽減措置もうけれることができます。

税務面で特に有利なのが会社分割です。一般的に、債務を引き続きたくない場合は事業譲渡を選択する方が良いとされています。専門のコンサルタントと協議を重ねて、選択することがおすすめです。

どの売却方法が適切なのか、メリットがあるのかについては、ヒアリングの際に適切に判断させていただきますので、ご安心ください。

会社売却にかかる税金について

会社売却にかかる税金ですが、個人の株式譲渡による売却なのか、事業譲渡によるものなのか、法人なのかによってかかる税金が変わってきます。

個人の株式譲渡による会社売却にかかる税金

会社オーナーである個人が株式を売却するケースです。

この個人による株式譲渡の場合の、会社売却にかかる税金ですが、株式売却価額から取得費等の必要経費を際し引いた、譲渡益に対して約20%の税金がかかります。(所得税15%+住民税5%+復興特別所得税0.315%)

必要経費には、仲介手数料やコンサル料等、株式売却のためにかかった費用も含まれます。

株式譲渡の場合:譲渡益×所得税15%(ほかに住民税5%)= 所得税額(住民税額)

国税庁:株式・配当・利子と税より引用

株式売却は個人の株主の変更になるため、このように所得税がかかります。

例えば、株式譲渡価格7,000万円、取得価額1,000万円、経費が700万円だった場合、譲渡所得は

7,000万円-(1,000万円+700万円)=5,300万円

となり、所得税は

5,300万円×20.315%(所得税15%+住民税5%+復興特別所得税0.315%)=10,766,950円

これが支払う税金の金額になります。

また、遺産相続等で取得費がわからない場合は、概算で売却価格の5%を取得費として計算することが可能です。

譲渡した株式等が相続したものであるとか、購入した時期が古いなどのため取得費が分からない場合には、同一銘柄の株式等ごとに、取得費の額を売却代金の5パーセント相当額とすることも認められます。実際の取得費が売却代金の5パーセント相当額を下回る場合にも、同様に認められます。

国税庁:譲渡した株式等の取得費|国税庁

また、株式の売却には消費税はかかりません。

法人の株式譲渡による会社売却にかかる税金

続いて、法人が保有している株式を売却することで、会社を売却した場合の税金についてみていきましょう。

法人が所有している株式を売却することで、会社を売却する場合は「法人税」がかかってきます。親会社が子会社の株を売却する場合等があります。

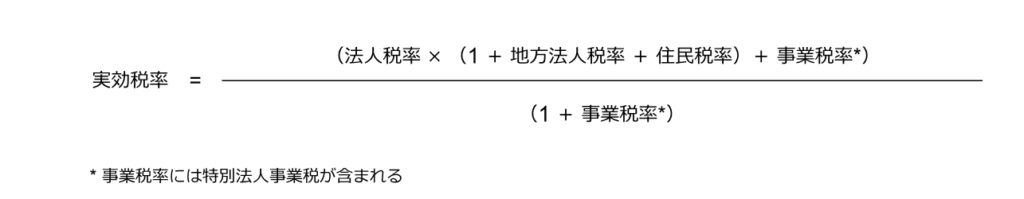

売却益に対して、法人税実効税率約30%が課せられます。

実効税率とは|PwC Japanグループ

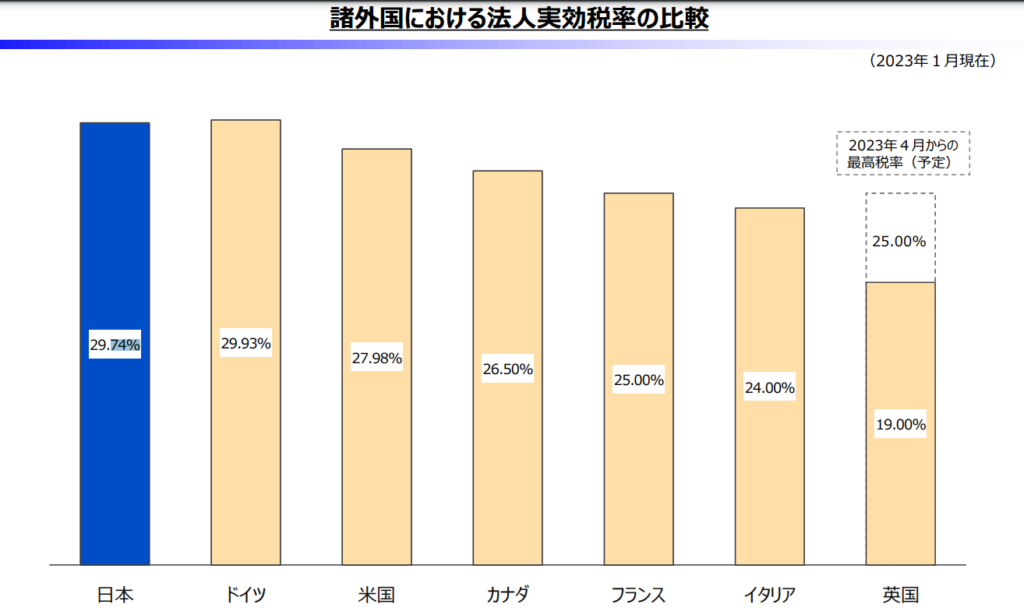

2023年1月時点では日本の実効税率は29.74%となっています。

諸外国における法人実効税率の比較|財務省

中小企業の標準税率:法人税率23.2%×(1+法人住民税率7.0%+地方法人税率10.3%)+事業税率7.0%+特別法人事業税率7.0%×37%=33.58%

(参考:法人課税に関する基本的な資料|財務省)

親会社が子会社の株を売却する場合等がこのケースに該当します。

売却益は個人での株式譲渡と同様に以下のように計算します。

譲渡価格-必要経費(取得費+委託手数料)

株式売却益は営業外損益として、会計上計上され、営業利益等と合算し、税引き前当期純利益が計算され、それに法人税率を乗じて、法人税が計算されます。

事業譲渡による会社売却にかかる税金

事業譲渡の場合も同じく、事業譲渡益に対して、法人税がかかってきます。

事業譲渡益=譲渡価格-譲渡資産の簿価

また、譲渡資産の中に課税資産が含まれている場合は受け取り消費税も発生します。

(土地には消費税は課税されませんが、事業者による建物、無形固定資産、機械設備や棚卸資産は課税取引になります。参考:No.6105 課税の対象|国税庁)

譲受側の税金

また、事業譲渡の場合は譲受側にも税金がかかります。

上述の通り、消費税課税対象の資産が含まれている場合は支払消費税が発生します。

また、事業譲渡契約書作成には印紙税が200円~60万円ほどかかります。

(参考:印紙税額の一覧表|国税庁)

売却資産の中に不動産があれば、不動産取得税、登録免許税も課税されてきますね。

事業譲渡は会社を存続したまま、事業の一部を売却できるというメリットがある分、このような課税のデメリットがありますね。

会社売却・事業譲渡に関するよくある質問・FAQ

-

会社はいくらで売れるのでしょうか?相場はどのくらいですか?

-

会社の売却価格は、時価総額+営業利益の2年~5年分が相場になります。その会社の事業領域、今後の将来性も加味して決定されます。

毎年、利益1000万円の会社であれば、純資産を5000万円とした場合、1000万円×2~5年を加え、7000万~1億円で売却できることが見込まれます。

-

赤字でも会社は売れますか?

-

赤字であっても、その会社の事業内容、将来性があれば、問題なく売却できます。また、当社の経営コンサルで赤字を改善できる場合もあります。売却すべきかの判断についてもコンサルさせていただきますので、お気軽にご相談くださいませ。

-

会社を売った後、また同じ事業を始めても大丈夫?

-

会社法で競業避止義務が定めれています。(会社法356条1項1号、365条1項)。

通常、事業譲渡契約・株式譲渡契約書で、5~10年の競業避止義務が売り手に課せられており、同一の事業はできなくなっています。

-

合同会社設立でも売却できますか?

-

はい。合同会社でも株式会社同様に売却が可能です。ただ、株式会社とは違い、社員全員の同意が必要であるため、柔軟に売却できない可能性もあります。株式会社への変更手続きでも、社員全員の同意が必要です。

-

会社売却完了までの期間はどのくらいでしょうか?

-

M&A準備、案件化、売却先の選定、デューデリジェンス等、譲渡完了まで概ね半年~1年ほどかかるのが一般的です。交渉が難航する場合、さらに長期化する可能性もありますので、期間の余裕をもって、M&Aの準備を進めることが大切です。

会社を売りたくなったらお気軽にご相談を

以上、会社売却をする方法と一般的な手順について解説しました。

会社を売る方法としては「株式譲渡」「事業譲渡」「会社分割」が主な方法となります。ご自身の会社の状況に合わせて選択されるのがおすすめです。

実際に会社売却をされる際は専門のM&A仲介会社、コンサルティング会社、証券会社等と連携をとって進めていきます。

株式会社Financial Advisory Serviceseでは、上場企業、非公開企業、個人事業の方、いずれもM&Aの手続き、コンサルティングを行っております。

会社売却を検討されている企業様はお気軽にお問い合わせくださいませ。

お問い合わせ

ご依頼及び業務内容へのご質問などお気軽にお問い合わせください

投稿者プロフィール

- 公認会計士・株式会社Financial Advisory Servicese代表

- 株式会社Financial Advisory Servicesの代表として、M&AやIPO(株式上場)支援、経営コンサルティングをサービスラインとして提供しております。

最新の投稿

会社設立2024年9月9日大阪で会社設立・法人化を依頼するなら?おすすめの税理士事務所と選び方について

会社設立2024年9月9日大阪で会社設立・法人化を依頼するなら?おすすめの税理士事務所と選び方について お知らせ2023年12月12日数理・データサイエンス・AI教育プログラム認定制度に賛同します

お知らせ2023年12月12日数理・データサイエンス・AI教育プログラム認定制度に賛同します M&Aコラム2023年12月3日M&A仲介会社の選び方【報酬形態・手数料等、目的別に比較検証】

M&Aコラム2023年12月3日M&A仲介会社の選び方【報酬形態・手数料等、目的別に比較検証】 M&Aコラム2023年11月27日後継者がいない会社はどうすればいい?売却も視野にご相談されたい方へ

M&Aコラム2023年11月27日後継者がいない会社はどうすればいい?売却も視野にご相談されたい方へ