Financial Advisory Servicesの強み

3つの特徴

①社員全員が公認会計士

②仲介手数料を大幅に削減

③弁護士との強い連携

強み①

M&A経験豊富な公認会計士が真摯に対応

Financial Advisory Servicesでは、一般的なM&A仲介会社とは違い、社員が全員公認会計士の資格を持ち、M&A経験豊富な公認会計士が売却交渉から成約までスムーズに対応させていただきます。公認会計士が直接M&A交渉を担当させていただきますので、売却価格の算定や交渉もより正確に質高いサービスを提供させていただきます。

強み②

仲介手数料を大幅に削減

公認会計士が直接M&A交渉から成約まで担当させていただきますので、一般的なM&A仲介会社と違い、財務デューデリジェンス(売却価格の算定)仲介の手数料は発生しません。またM&A経験豊富な公認会計士が対応しますので、成約もスピーディーに行えます。

強み③

弁護士との強い連携

Financial Advisory ServicesではM&A経験豊富な弁護士との強い連携があります。当社提携弁護士がスムーズにM&Aに関する法的リスクを解消してくれます。また、公認会計士はその業務の性質上、税理士、社労士、行政書士、証券会社等とのつながりが強いです。M&A以外にも様々な相談も可能です。

クライアントにとって最適なM&A取引をサポートします。

不動産を売りたいとき、買いたいとき、あなたは誰におねがいしますか。

ほとんどの方は不動産仲介会社におねがいしますよね。

大切に育てた会社を売りたいとき、相性のいい会社を買いたいとき、あなたは誰におねがいしますか。

おそらくM&A仲介会社におねがいすることになると思います。

では、M&A仲介会社はどのように選びますか?

仲介会社の規模、抱えている案件数、取引成約実績数、報酬の総額。

何を重要な要素と捉えるかで選び方の基準は千差万別ですよね。

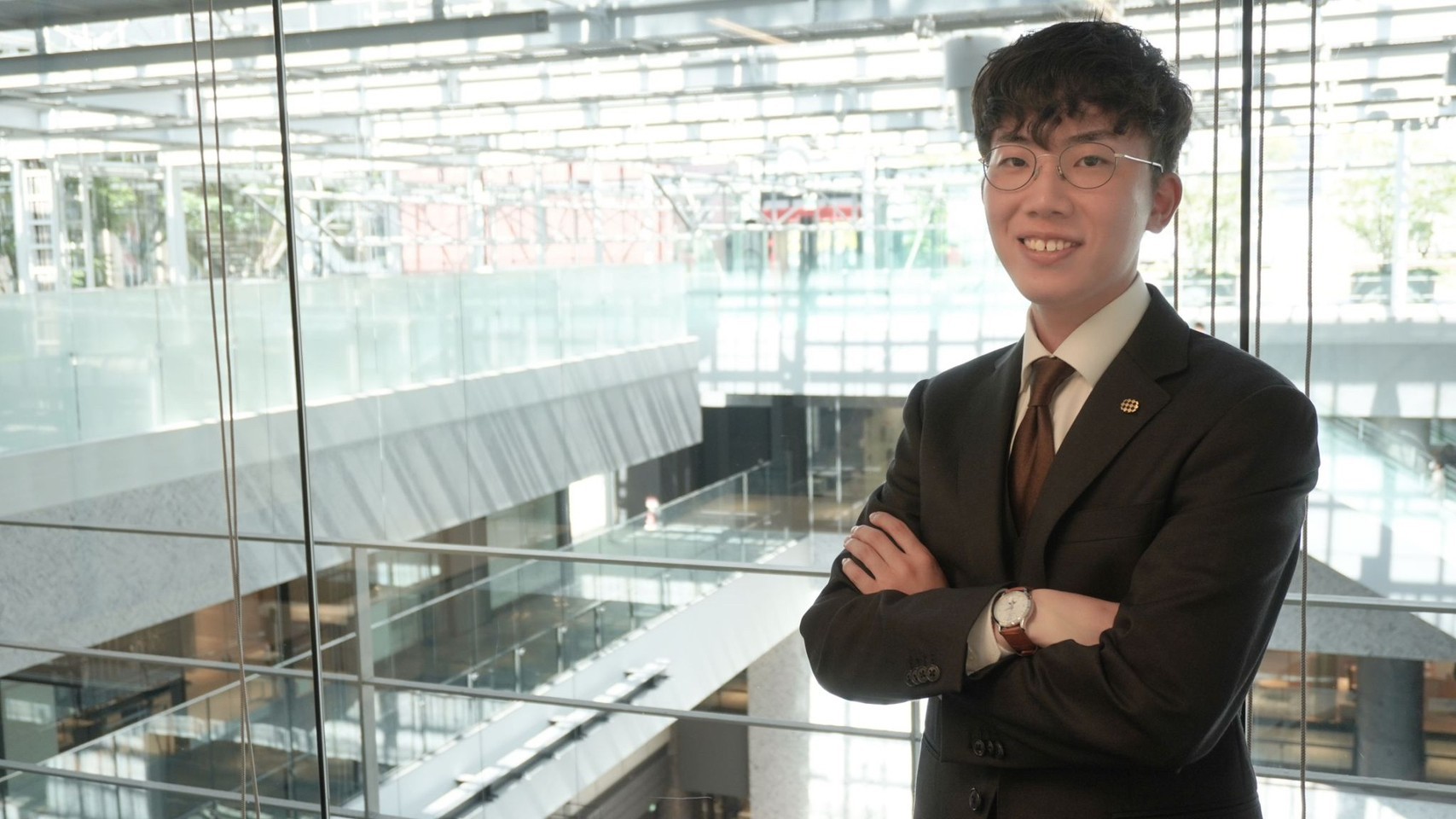

私が考えるいちばん重要な要素は、M&Aを取りまとめる担当者(M&Aアドバイザー)の人柄と相性です。

M&Aの主な登場人物は、会社を売りたい「売り手」、会社を買いたい「買い手」、取引を総合的に取りまとめる「仲介会社」という3者です。

「売り手」と「買い手」の利害関係は対立する部分も多く、信頼できない仲介会社にM&Aアドバイザーをおねがいするとなると不信感が募ってしまいます。

「仲介会社もM&A取引における相手側を優遇しているのではないか」と疑心暗鬼になり、味方がいないような感覚に陥ることもあります。

「売り手」「買い手」「仲介会社」全員が安心して、納得できる取引を成立させるにはどうすればよいでしょうか。

重要な要素となるのは、M&Aアドバイザーが自身の利益を優先せず、M&A利害関係者すべての利益を考える人であるかどうかです。

「売り手」目線で売るべきじゃない相手、「買い手」目線で買うべきじゃない会社を教えてくれる人であればどうでしょう?安心してM&A方針をともに考えていくことができそうじゃないでしょうか?

利害関係が複雑に絡み合うM&A取引を成功させるには、会社組織の理解が大切です。

株主構成や役員間の関係性、市場環境の理解とビジネスの理解。すべての要素を総合的に勘案して、利害関係者が幸せになるような今後の方針を立てるアドバイザーこそがM&A成功のカギとなるのです。

M&A専門家で構成される弊社は、会計士や弁護士、税理士の専門知識と経験、広範な業界ネットワークとリソースを活かして、クライアントにとって最適なM&A取引をサポートします。

M&A利害関係者それぞれのビジョンや戦略に沿った最適な取引構造や戦術を提案し、全体利益の最大化を目指します。

出会いはどれだって特別だと考えています。

私たちに少しでも興味を持っていただいた場合には、まずはご連絡をください。

じっくりあなたのお話を聞かせてください。あなたに新たな可能性を提供します。

代表取締役 桒野陽太

お問い合わせ

ご依頼及び業務内容へのご質問などお気軽にお問い合わせください